第1章:DeFi快照

DeFi在2020年夏天的崛起让加密货币世界大吃一惊,我们把这段时间称为DeFi夏季2020。锁定总价值(TVL)是衡量锁定在DeFi协议内的资本数额,它一直在以惊人的速度增长,在2020年5月突破了10亿美元的神奇数字,并在年底以157亿美元的TVL结束。

从那时起,DeFi一直在不停地增长,扩展到其他非以太坊链上。DeFi的TVL在2021年4月达到了860.5亿美元的惊人数字,展示了加密货币行业的指数式增长。

在本章中,我们将放大DeFi 2020年夏季的关键事件,看看目前的DeFi生态系统,以太坊气体费用的崛起,并分享我们对DeFi成为主流的想法。

DeFi summer 2020(俗称DeFi夏天)

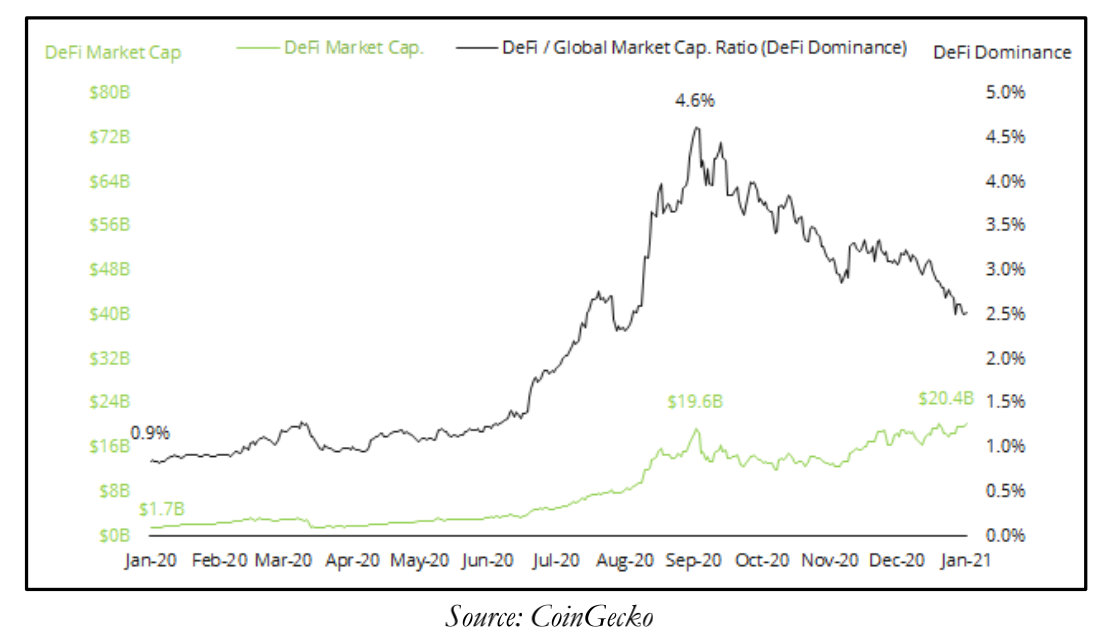

加密领域见证了2020年DeFi的迅速崛起,特别是在6月至8月。DeFi协议的市值在夏季的高峰期翻了12倍,达到196亿美元,现在被称为DeFi夏季2020。DeFi的主导地位,通过DeFi项目的市值除以总的加密货币市值来计算,从0.9%迅速上升到4.6%。

我也正是在7月开始公众号写作,当时的状态每天都跟打了鸡血一样,大脑非常兴奋,写东西特别快。

对于那些在2020年没有参与DeFi的人来说,我们准备了一份2020年DeFi关键事件的简短时间表:

图片来源:CoinGecko 2020年度报告

时间

事件

1/3

Curve 发布

1/8

ETHLend 更名为 Aave

3/23

Uniswap V2 发布

6/15

Compound 发布流动性挖矿计划,引爆DeFi夏天

6/23

Ampleforth 发布流动性挖矿计划,第一个rebase算法稳定币

7/17

Yearn 公平启动(首创)

8/13

CRV 发币

8/16

Sushi 发布(对Uniswap的吸血鬼攻击)

9/1

Empty 发布,另一个算稳的超级故事

9/16

UNI 空投发币(每个地址最少400UNI)

10/7

DPI 第一个DeFi指数发布

12/3

Aave v2 发布

12/22

Graph 发布

12/25

1inch 空投发币

Ampl当时的火爆,至今印象深刻,一个月几十倍的涨幅~

2020年的特点是许多关键DeFi项目协议和代币的推出。其中许多DeFi协议推出了具有高收益的流动性采矿计划,以吸引用户使用其协议。

流动性挖矿是一种奖励计划,将协议的原生代币发放给在DeFi协议上提供流动性的用户,在DeFi中并不是一个陌生的概念。早在2019年7月,Synthetix就首次提出了这一概念,后来在2020年6月被Compound普及。

由于这些流动性挖矿项目的普及,许多项目在2020年夏天推出,其中许多项目纳入了食品和蔬菜代币的名称,如Yam和Pickle。用户在夏天忙着做 "收益农民",积极地将他们的资本轮换到各种DeFi协议中,寻找最高的收益率。

Yam 的火爆虽然时间很短,但它开启了模板化蔬菜水果复制之路~

Yearn Finance 是一家收益率聚合机构,在2020年7月拉开了"公平发行"的炒作序幕。YFI代币被公平地分配给任何想要参与的人,没有向早期投资者进行任何私下销售。这个故事随着2020年8月Curve Finance"意外"推出CRV代币而继续。

同月,Uniswap的一个分叉SushiSwap推出。SushiSwap进行了一次"吸血鬼采矿"攻击,通过引入SUSHI代币来激励用户,将流动性从Uniswap迁移出去。

Sushi当时也是一波三折,创始人卷款跑了后来又退款,Sam临时接手等等~

Uniswap也不甘示弱,在2020年9月做了一次UNI代币空投,导致所有与Uniswap协议互动的用户获得了暴利。(题外话:如果你在2020年阅读了我们的《如何进行DeFi:初学者》一书,并在空投之前使用Uniswap,你也会收到UNI代币!)

这启动了另一波加密货币的狂热,许多项目选择推出他们的代币来吸引更多的用户和增长。没有代币的项目很快就发现自己不得不考虑发行代币以进行有效竞争。

DeFi 生态系统

DeFi的锁定总价值(TVL)在2021年4月超过了令人印象深刻的860.5亿美元。TVL是DeFi中最广泛使用的指标之一,因为它代表了每个协议所持有的资产总量。作为一个经验法则,锁定在协议中的价值越多,对协议来说就越好。

在大多数情况下,锁定的资本被用来提供服务,如做市、借贷、资产管理和整个生态系统的套利,在这个过程中为资本提供者赚取收益。

然而,TVL并不总是一个可靠的指标,因为它可能是不稳定的,资本可以通过临时的激励措施,如流动性挖掘计划、外部催化剂、智能合约错误等进行刺激。因此,随着时间的推移,查看TVL以衡量资本的保留和用户粘性是至关重要的。

由于有如此大量的资本锁定在这个空间内,各种DeFi Dapps已经出现,挑战金融理论和边界的规范。新颖的金融实验每天都在发生,诞生了新的类别,如算法稳定币。

以下是基于市场资本化的新兴DeFi生态系统的概述。去中心化的交易所类别是价值最高的类别,其次是预言机和借贷类别。

交易手续费的攀升

自2020年开始,以太坊的交易量持续上升,每天的交易量已超过100万。交易水平似乎有望打破2018年的峰值交易水平。

高交易量导致了gas价格的上升趋势,到2020年8月,gas价格达到了每笔交易700gwei。虽然2021年的gas价格与2020年DeFi夏季相比要低,但2021年的以太坊价格要高得多,导致整体交易费用的上升。以太坊在2021年1月打破了之前的历史最高点,并在2021年5月12日达到了4357美元的新高峰!

高gas价格和以太坊价格的上涨使得以太坊上的许多DeFi Dapps在经济上不再可行,用户在没有大量资金的情况下很难使用。2021年第一季度在Uniswap上完成一个简单的交换,每笔交易的费用高达100美元,这使得它只对大型交换可行。对于更复杂的交易,如产量养殖交易,交易费用变得更高。

高额的交易费用导致许多以太坊DeFi用户在其他地方寻找更便宜的替代品。包括转移到第二层(如Optimism、Arbitrum和zkRollups)、侧链(如xDAI和Polygon)或竞争的第一层链(如Binance智能链、Solana和Terra)。我们将在第14章详细介绍这些内容。

DeFi正成为主流

2021年上半年,加密货币行业吸引了很多人的注意。全球范围内发生的重大事件导致了引人关注的头条新闻,例如:

特斯拉的15亿美元初始比特币投资

Beeple在佳士得拍卖会上的6900万美元艺术品拍卖(Everydays: the First 5000 Days)

Visa支持USDC作为以太坊的一个结算选项

Fidelity的比特币交易所交易基金的计划

Coinbase在纳斯达克的上市

中国对比特币和其他加密资产作为替代投资的积极看法

在更广泛的加密货币市场中,媒体关注度的提高也导致了更多人关注DeFi。特别是,机构投资者开始注意到了。例如,在花旗银行的全球视角和解决方案(Citi GPS)报告中,题为“货币的未来:加密货币、CBDC 和 21 世纪现金”,这个拥有209年历史的贷款机构推崇DeFi的好处,包括取消第三方中介机构和增加金融透明度。

值得注意的是,同一报告还探讨了各种DeFi协议,如Maker、Compound、Uniswap和UMA。圣路易斯联邦储备银行的一份深入报告也强调了DeFi的潜力,它可以引起 "金融业的范式转变,并可能有助于建立一个更强大、更开放、更透明的金融基础设施"。

我们还看到投资机构进入DeFi领域。灰度是比较著名的数字投资基金之一,正在通过基于股票的信托积极提供对DeFi资产(如Chainlink)的投资。Bitwise资产管理基金也有一个DeFi指数基金,提供超过10种DeFi资产的风险,如Aave和Compound。当该基金在2021年3月开放时,它在短短两周内筹集了3250万美元。

DeFi也没有止步于虚拟世界。DeFi设想的"现实世界"的使用案例已经实现,DeFi协议被认为是传统银行工具的合适替代品。

Centrifuge是首批与MakerDAO整合的"现实世界"公司之一,正在通过他们的应用程序Tinlake将非数字资产作为抵押品入驻。2021年4月21日,该公司成功执行了其第一笔MakerDAO贷款,贷款额为18.1万美元,以一栋房子作为抵押,有效地创造了第一批基于区块链的抵押贷款。

推荐读物

2021年第一季度CoinGecko报告:https://assets.coingecko.com/reports/2021-Q1-Report/CoinGecko-2021-Q1-Report.pdf

理解ETH2:https://ethereum.org/en/eth2

Last updated